Dans un paysage fiscal en constante évolution, le Plan d’Épargne Retraite (PER) se présente comme une solution attrayante pour optimiser ses impôts tout en préparant sa retraite. Pour les débutants en matière de fiscalité, comprendre ses avantages peut sembler complexe. Ce guide vise à démystifier le PER, en offrant des aperçus pratiques sur son fonctionnement et ses avantages. Ce produit d’épargne permet non seulement de bénéficier d’une défiscalisation immédiate, mais également de se constituer un capital pour une retraite complémentaire, offrant ainsi un double bénéfice notable.

Le PER, avec son dispositif de déductibilité à l’entrée, permet de réaliser des économies d’impôt substantielle, variant selon les tranches d’imposition. Encadré par des plafonds annuels de versements déductibles, il devient crucial de bien comprendre où l’on se situe dans le barème progressif de l’impôt pour maximiser l’optimisation fiscale. Concrètement, pour ceux ayant un revenu imposable élevé, les versements effectuer sur un PER pourront générer une économie en réduisant directement le revenu soumis à l’impôt en France.

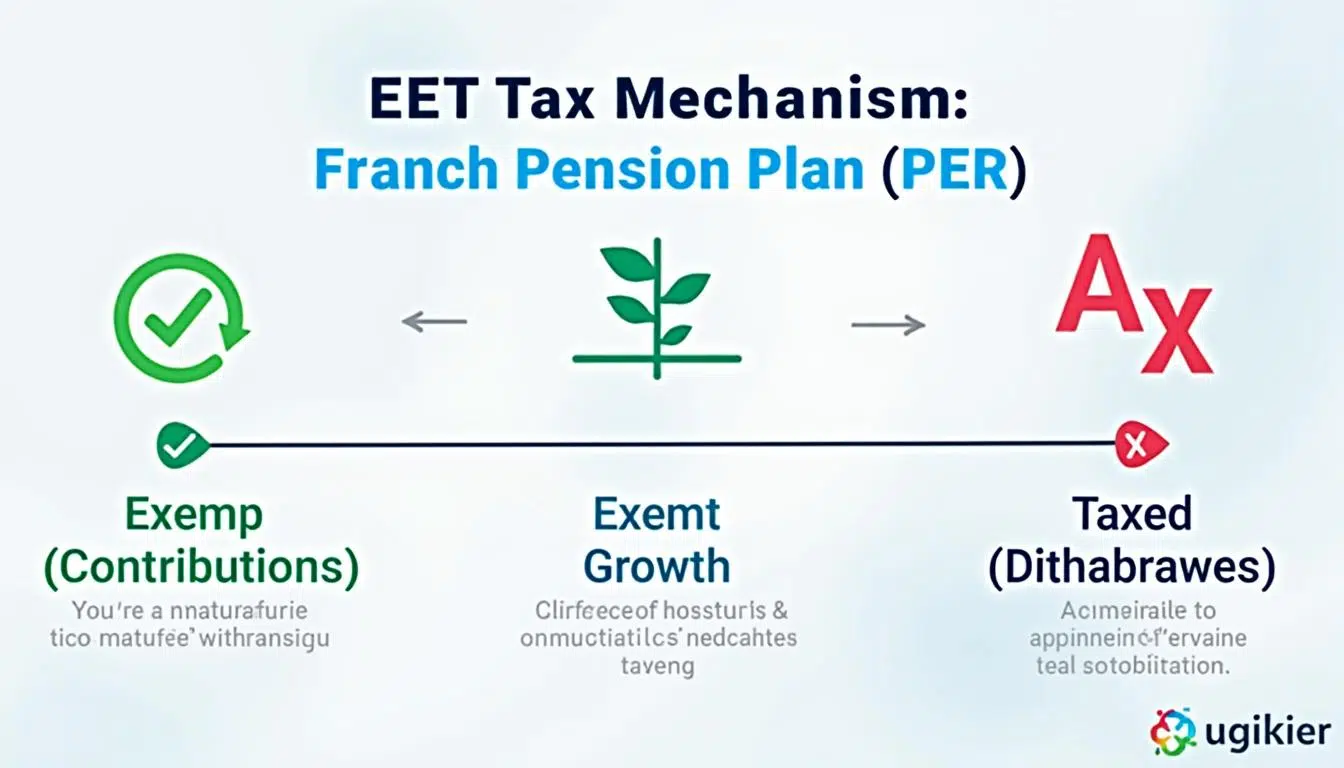

Comprendre le fonctionnement fiscal du PER

Le Plan d’Épargne Retraite (PER) opère sous le régime de l’exonération-déduction-taxation (EET). Cela signifie que les sommes versées sur le PER sont déduites du revenu imposable, ne subissent pas de fiscalité pendant la phase d’épargne et sont imposées lors de la retraite. Cette mécanique fiscale constitue le cœur de l’optimisation fiscale que le PER offre. Pour les débutants, il est essentiel de comprendre cette dynamique pour maximiser le bénéfice fiscal.

Voici comment le système fonctionne :

- Exonération des versements : Les versements effectués sont déductibles de l’impôt sur le revenu, dans la limite des plafonds définis.

- Exonération de la capitalisation : Les gains générés durant la période d’épargne ne sont pas soumis à l’impôt, permettant une croissance du capital sans fiscalité intermédiaire.

- Taxation à la sortie : Lors du retrait en rente ou en capital, une imposition intervient selon le barème en vigueur à ce moment.

Ce régime est particulièrement avantageux pour les foyers soumis à un taux marginal d’imposition (TMI) élevé. Par exemple, pour un contribuable dont le TMI est de 41 %, un versement de 10 000 € sur un PER pourrait permettre de réduire son impôt d’environ 4 100 €. À l’opposé, pour ceux dans des tranches inférieures, l’économie immédiate sera moindre, ce qui doit être pris en compte dans la planification financière globale.

Tranches d’imposition et économies d’impôt

Le barème progressif en vigueur en France comporte plusieurs tranches d’imposition, chacune appliquant un taux différent aux revenus. Pour 2023, les tranches sont les suivantes :

| Tranche de revenu | Taux d’imposition |

|---|---|

| 0 € à 10 777 € | 0 % |

| 10 778 € à 27 478 € | 11 % |

| 27 479 € à 78 570 € | 30 % |

| 78 571 € à 168 994 € | 41 % |

| Au-delà de 168 994 € | 45 % |

Pour optimiser pleinement les avantages fiscaux du PER, il est judicieux de connaître précisément son taux marginal d’imposition. Cette connaissance permet de calibrer les versements de manière stratégique, en utilisant les déductions pour ramener son revenu imposable à une tranche inférieure lorsque c’est possible. Par exemple, si un versement fait basculer une partie du revenu d’une tranche à 41% vers 30%, il y a là une optimisation immédiate à saisir.

Optimisation fiscale : méthodologie et exemple concret avec le PER

Poursuivre une stratégie d’optimisation fiscale efficace avec un PER requiert une compréhension fine de sa fiscalité personnelle. Variabilité des revenus, composition familiale et autres facteurs jouent un rôle clé dans la définition de la stratégie d’épargne et de placement financier. L’approche méthodique implique :

- Évaluer précisément le taux marginal d’imposition (TMI) : Déterminez votre revenu fiscal de référence pour calculer le TMI réel dans lequel vous vous situez.

- Détecter les plafonds personnels : Chaque contribuable dispose de plafonds individuels de déductibilité, influencés par les revenus de l’année précédente notamment pour les indépendants et salariés.

- Ajuster les versements : En fonction de la tranche d’imposition, calquer les versements sur les moments opportuns pour éviter une imposition suboptimale des seuils.

Considérons un exemple où un célibataire avec un revenu net imposable de 80 000 € verse 10 000 € sur un PER. Initialement, il se situe dans la tranche à 41 %. Un tel versement lui permettrait de réaliser une économie d’impôt significative. Son économie d’impôt brut serait de 4 100 €. Cependant, il est crucial de considérer si cette défiscalisation a eu un effet sur son admissibilité à d’autres dispositifs de crédits d’impôt ou s’il a été en mesure de descendre dans une tranche inférieure.

Outre les gains immédiats, une planification appropriée devrait prendre en compte le moment et la proportion optimale des sorties en capital ou en rente. Le pilotage de ces paramètres peut maximiser le rendement fiscal tout en maintenant la flexibilité nécessaire pour des ajustements futurs. D’autres facteurs comme la contribution exceptionnelle sur les hauts revenus (CEHR) doivent aussi être intégrés dans la stratégie.

Comparer l’économie d’impôt PER selon différents profils

Les avantages fiscaux associés au PER peuvent varier considérablement en fonction du profil fiscal de chaque individu. Analyser ces différences est crucial pour comprendre qui profite le plus du PER, et comment optimiser son usage. Voici un tableau récapitulatif des économies possibles selon différents profils :

| Profil | Economie potentielle (estimation) | Commentaire |

|---|---|---|

| Revenus modestes (TMI 11%) | Faible | Impact fiscal limité, risque de taxation à la sortie |

| Classes moyennes (TMI 30%) | Moyenne | Suggestions pour plus de défiscalisation |

| Hauts revenus (TMI 41% et plus) | Élevée | Potentiel maximal de réduction d’impôt immédiate |

Pour les hauts revenus, l’inclusion du PER dans une stratégie financière permet de capitaliser pleinement sur l’économie immédiate des impôts. À l’inverse, pour ceux soumis à un TMI de 11%, le bénéfice fiscal peut être marginal. Un couple marié avec des enfants peut aussi tirer parti des avantages du quotient familial, qui sont souvent moins remarqués.

Chaque situation, qu’il s’agisse de célibataires ou de familles, mérite des simulations adaptées pour déterminer où s’orienter en termes de placements financiers et d’autres enveloppes d’épargne qui, combinées, optimiseront l’ensemble de leur situation fiscale et financière de retraite complémentaire.

Stratégies expérimentées pour améliorer l’utilisation du PER

L’optimisation fiscale du PER dépasse le cadre du calcul de l’économie immédiate et nécessite une étude plus complète et stratégique des opportunités qu’il offre. Voici quelques-unes des stratégies souvent considérées :

- Calibrer les versements : Effectuer des versements qui redescendent le revenu imposable sous un seuil significatif peut générer des avantages fiscaux considérables.

- Combinaisons avec d’autres produits : Complétez le PER avec d’autres dispositifs comme l’assurance-vie pour diversifier le patrimoine tout en bénéficiant d’exemptions fiscales.

- Temporalité des retraits : Planifiez les retraits en capital en périodes de basse imposition pour maximiser les économies potentielles.

En intégrant ces divers aspects, ressortir une fiscalité ajustée qui s’adapte à votre situation évolutive demeure indispensable pour maintenir une optimisation continue. Ainsi, par exemple, un travailleur indépendant pourrait éviter le surinvestissement et plutôt diversifier ses placements en fonction des variations de ses revenus annuels.

Autre astuce potentielle pour les débutants : profiter des plafonds de déductions reportables pendant trois ans, ce qui peut accueillir une flexibilité accrue au sujet des fluctuations de revenus. En maximisant l’utilisation des sommes lors de versements différés, l’efficacité fiscale s’en trouve favorisée, particulièrement dans les années de profits excellents qui peuvent apparaître sporadiquement.

Quel est l’impact du PER sur mon impôt sans déduction ?

Sans déduction des versements, le PER ne génère aucune économie initiale, et les retraits au moment de la retraite pourraient élargir votre base fiscale.

Quelle est la différence entre un PER et une assurance-vie ?

Le PER propose une économie fiscale immédiate par la déductibilité des versements selon le TMI, là où l’assurance-vie est axée sur l’optimisation fiscale à long terme avec des prélèvements réduits après huit ans.

Est-il possible d’ajuster mes versements sur un PER ?

Oui, vous pouvez modifier les versements annuels en fonction de votre revenu et de votre situation fiscale actuelle ou des prévisions futures.

Plus d'articles

La cryptomonnaie layer 0 minage facilite l’interopérabilité entre les blockchains

Dans un monde où les systèmes financiers traditionnels sont de plus en plus remis en question, la technologie des cryptomonnaies...

Les avantages de la défiscalisation du PER pour les investisseurs

Le Plan Épargne Retraite (PER) s'est établi comme un choix incontournable pour ceux qui cherchent à optimiser leur fiscalité tout...

Ouvrir un PER pour réduire ses impôts : conseils d’experts en finance personnelle

Dans un climat économique caractérisé par des préoccupations croissantes concernant la préparation de la retraite et l'optimisation fiscale, le Plan...

Maximiser votre épargne : l’importance du plafond déductible du plan épargne retraite

Le plan épargne retraite (PER) se positionne comme une solution efficace pour préparer l'avenir tout en bénéficiant d'avantages fiscaux. Il...

Les avantages des meilleurs services de factorings que vous devez connaître

Dans un contexte économique en constante évolution, les entreprises cherchent des solutions efficaces pour maintenir une trésorerie stable. Le factoring,...

Regroupement et rachat de crédit : témoignages de ceux qui ont franchi le pas

Dans un monde où la pression financière est omniprésente, de nombreux ménages cherchent des solutions pour alléger leur fardeau économique....